若你詢問周遭親友會發現,多數人喜歡交易,且大多數都滿意自己的交易狀況,發表各式意見時口若懸河,但問起績效時,變得唯唯諾諾,常常只覺得自己是運氣不好,或是只差臨門一腳,之所以還沒發大財,是因為還需一點運氣與時間幫助;只要再努力一點點,他們相信自己一定能進入贏家行列。但若老老實實的翻閱他們這段時間的交易紀錄,打開累積的交易績效,我們會發現,結果通常慘不忍睹。旁觀者多半無法理解這巨大的差異,並疑惑這過度膨脹的自信是從何而來;也因此多數交易人被冠上賭徒等等的負面稱呼。所以今天的文章,我想與大家談談記憶扭曲與後視偏差效應。

回想一下平常與朋友的聊天內容,是不是常常充斥著,「我早就知道貿易戰的消息是假的,也真的如我預期大跌了。」、「這次非農就業早就已經先反映了,指標過度鈍化本來就會拉回。」諸如此類後見之明的用語與內容呢?許多人認為,事後諸葛只是為了逃避責任,或是讓周圍的朋友認為自己聰明有遠見才發生的;但有報告表明,即使不需面對他人,忽略種種炫耀型的動機,後視偏差仍然持續發生。簡單來說,人們的本能是會傾向判斷自己認知是正確的。對於純粹的機率問題,後視偏差會影響我們的判斷力,而記憶扭曲現象會讓我們誤以為某些事情的結果早如我們規劃。就像是認定股市的走勢真按照某些規律或是特殊原因而產生,比如波浪理論或是黃金切割等等,實際上只要母體樣本數夠大,巧合不斷發生類似的規律本來就是正常現象。

這樣的錨定現象或是錯誤認知,對交易並不是一件好事;在交易上最需要的,是誠實,學習對自己誠實,是在精進自身交易技巧的一種鍛鍊。對自己誠實,不在隱藏欺騙,才能夠採取實際且有意義的行動做出改變,若是一直放任自己欺騙自己,只會被問題糾纏,交易績效也只會陷入泥淖,無法脫離。

如果你願意誠實面對自己的交易,可透過以下幾個步驟開始:

1.承認並接受所有的決定所造成的結果,沒有任何推諉的心態,只有意識到自己須負全部的責任,你才能掌控交易。

2.以正確的心態給予自己評價,記得誠實面對自己,不代表需要殘忍的評價自己,賠錢的交易是不需羞愧或是被責備的,每次檢討都是為了更好的自己。

3.面對自身過往錯誤的交易方式,正視這些曾讓你大賠的交易,開始評估哪些狀況是你能解決或能避開的。

4.清楚條列自己的交易規則並不再隱藏自己的交易明細,搞清楚你想達成的目標是獲利,關注每一筆交易的原因,了解自己是「為什麼」做這筆交易,而不是「如何」開始下一筆交易。當你能這樣檢視並說明自己的交易原因時,表示你已經學會如何誠實面對交易了。

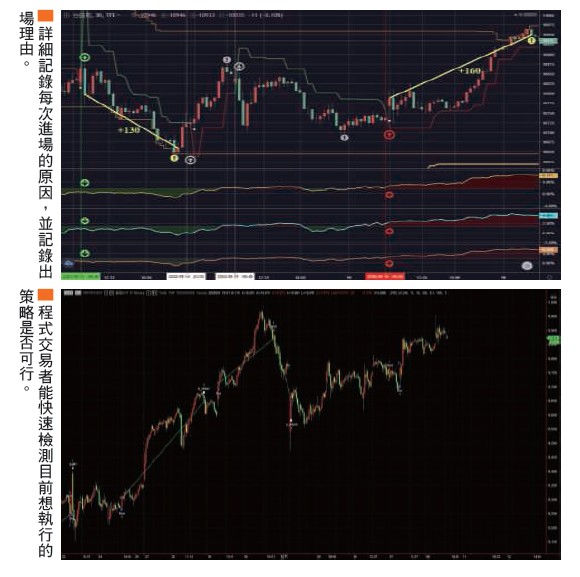

有了以上的概念之後,再來你要想的是如何去檢視種種策略的可行性,並如何去檢討執行上碰到的問題。對於主觀交易者而言,條列出各式策略的SOP並用真金白銀下去嘗試是唯一做法,詳細的記錄每次進場的原因,並記錄出場理由,一段時間後檢測自己權益數的變化,並每日調閱自己的成交明細;檢測內容著重於三大項目:(1)交易原因,(2)是否準確執行,(3)交易結果。擬定完成後經過一段時間,再回頭檢討決定是保留此策略,或是要做些微修正;如此反覆測試後,就能逐步建立自己的主觀策略庫。

這部分是繁瑣又複雜的;但幸運的是,對程式交易者而言,這部分可以很容易的加快與簡化,我們能直接利用歷史資料庫去檢測目前你想執行的策略是否可行,些微修改或是增加濾網後的結果是否更佳,但一定要注意不可以過度最佳化。更快速且更全面的檢測各式狀況是程式交易者所擁有的優勢。但需注意,所有交易的原因都必需有理論基礎與邏輯推論佐證,別用不知道哪裡出現的參數,避免從上帝視角錯誤引用已知的數據參與策略發想。

最需注意的是,每個策略的解釋性是非常重要的,量化後的質化是程式交易畫龍點睛的重點;都完成之後就是準確執行並信任自己的結論,保持自己的交易信仰並維持交易者的優雅。今天就先聊到這,下次再詳細的與大家分享如何條列並發想各式的交易邏輯,且如何驗證種種交易方式是否可行。

本文同步發表於理財周刊 1030期│吳偉仁 |2020-05-22 http://www.moneyweekly.com.tw/Journal/article.aspx?UIDX=23631180560