如果你有在看X森財經台,應該常常聽到分析師在盤中提醒你現在正價差擴大要偏多操作,或者逆價差比較大要偏空操作,你真的照這樣做是不是常常受傷呢?如果你有去上課,也常聽到老師說盤中正逆價差過大會反轉,多大才會反轉?本文就要帶讀者深入了解價差,希望你看完這篇文章能成為價差指標的內行人!

基礎概念:價差、正價差、逆價差

先來介紹基礎概念,所謂的價差就是台指期貨減掉加權指數,如果是正就稱為正價差,如果是負就稱為逆價差。來舉個例,比如加權指數是12100,台指期是12123,價差 = 12123(台指期) — 12100(加權指數) = 23。因為是正的所以是正價差23點。

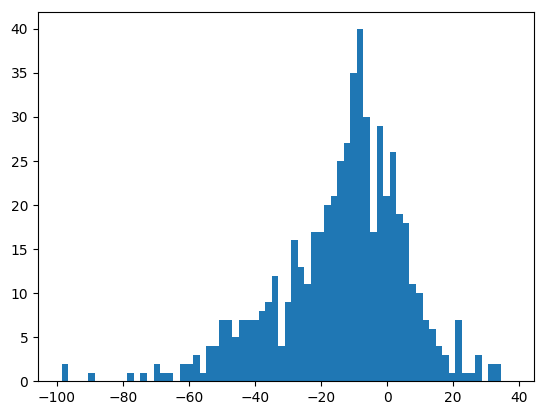

價差的常態分布

台指期價差分佈 (扣除除權息與極端事件)

上圖是引用Cory價差統計文章的資料,統計範圍 2016/01 ~ 2019/06 排除 6.7.8.9月,之所以要排除6.7.8.9月是因為除權息會造成價差失真,另外從價差分布圖我們可以得到幾個洞見:

1.逆價差是常態,因為期貨是法人的避險工具(買現貨、空期貨)

2.價差平均值為-13.87,白話文 = 逆價差1x點很正常

3.正價差的最大值是35,逆價差最大值是-100左右,這一點讓我想到有仿間老師說盤中正逆價差到30時容易反轉。從價差常態分布圖來看,收盤後還能維持在正價差30以上的機率確實很小,但收盤後維持在逆價差30以上的機率相對而言比較大,所以盤中逆價差30是否會反轉值得在思考一下。

因為期貨有價格發現功能,所以正價差做多、逆價差做空?

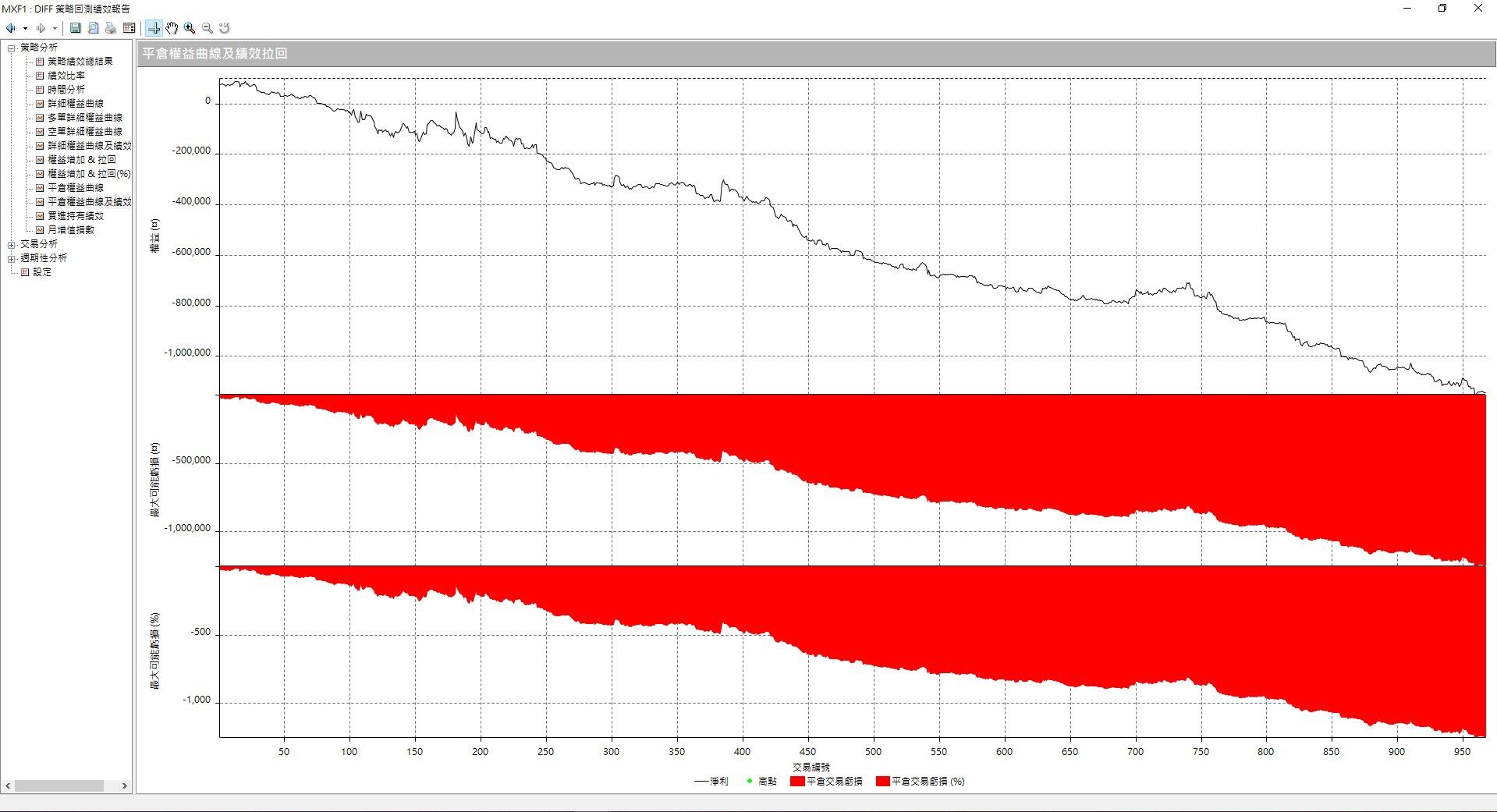

正價差做多、逆價差做空

我們常聽到這種結論,但如果用multichart寫一下這個策略並做回測,會發現績效非常差,從2006年回測到現在會虧損100多萬!

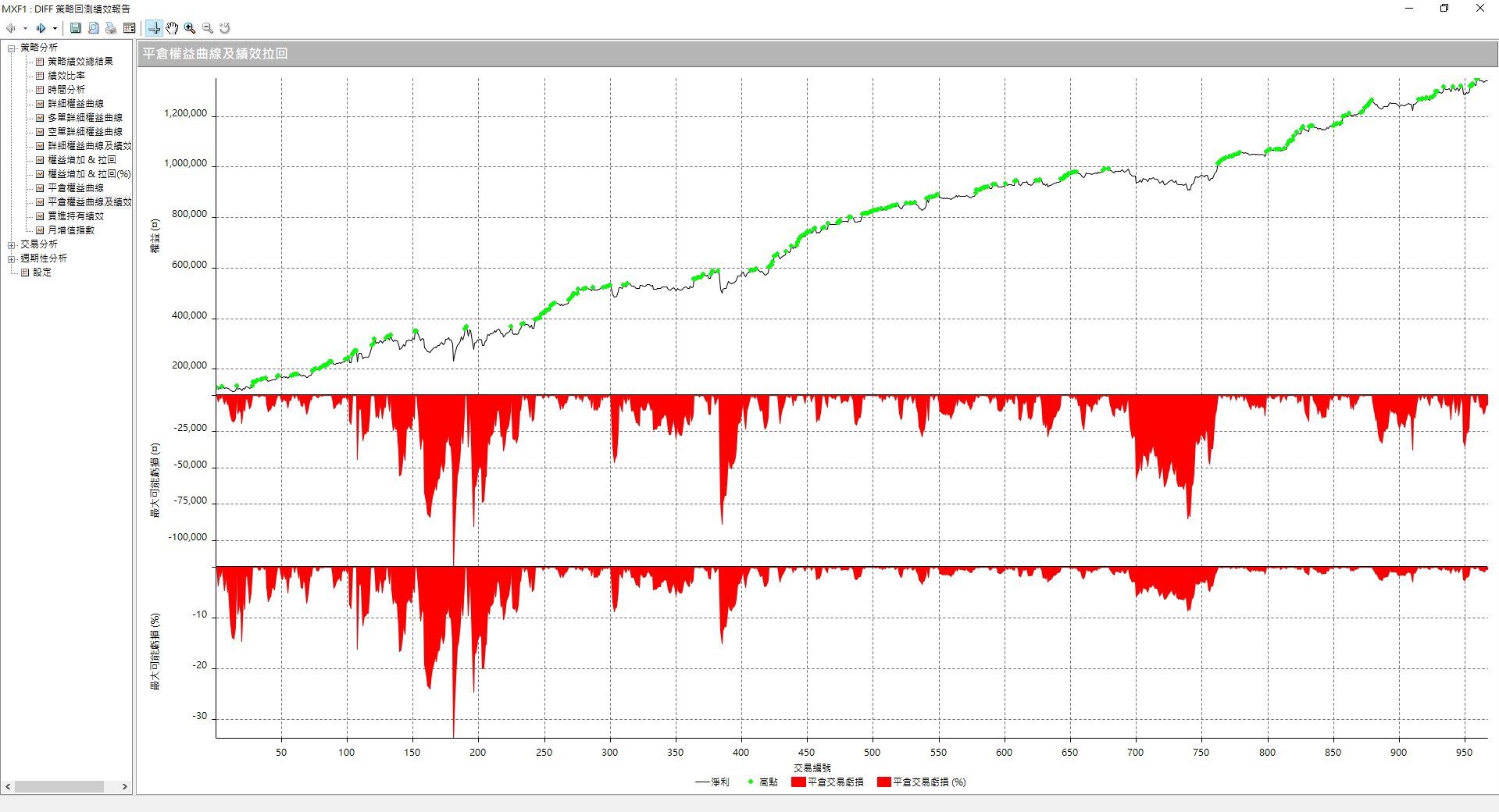

正價差做空、逆價差做多

如果我們改成正價差做空、逆價差做多,績效反而是往上走,從2006年回測到現在可以賺到100多萬。

多頭行情容易伴隨逆價差,頻繁出現正價差高點已經不遠

事實上我們看過去的例子,上漲階段都是伴隨著逆價差,而出現正價差之後容易出現一段修正。上漲階段會出現逆價差可能是法人避險造成的,法人買一堆現貨就去空期貨避險,所以造成逆價差。而出現正價差則是代表市場過於樂觀很多人去追高,正價差出現後要小心高點就不遠了,之後容易有一段下跌。

正價差頻繁出現,4個月內跌掉3000點!

一直正價差會發生什麼事? 2015年就曾經發生過一直正價差,結果四個月內從10032點跌到7000點,一直正價差代表市場過度樂觀。不過綜觀過去行情,並不是頻繁出現正價差就會崩盤,但可以確定的是出現正價差後不久行情會有一段修正。