最近最常聽到的問題,無非是對於越來越極端的行情感到困惑,想知道是否應對程式邏輯有所調整,在我看來,感受到行情極端,無非是震盪幅度放大所導致。

更多人投入市場 波動放大 更多的心理角力拉扯

至於震盪幅度為什麼會放大呢?無非是更多人投入市場,更大的成交量,造成更多的心理角力拉扯,這樣的狀況下,情緒所造成的波動自然被放大。

若你是信賴歷史會重新發生的交易者,也相信各式數據統計,在這樣的狀況下,你自然要持續堅持進行程式交易,畢竟雖然每次發生的事件不同,力道不同,時空背景也不同,但是本質是相同的。

各式線圖都是由各種貪婪的想法,各有心機的策畫與抱有希望的期待,或是膽顫心驚賭一把的決定,所匯聚共構而成。

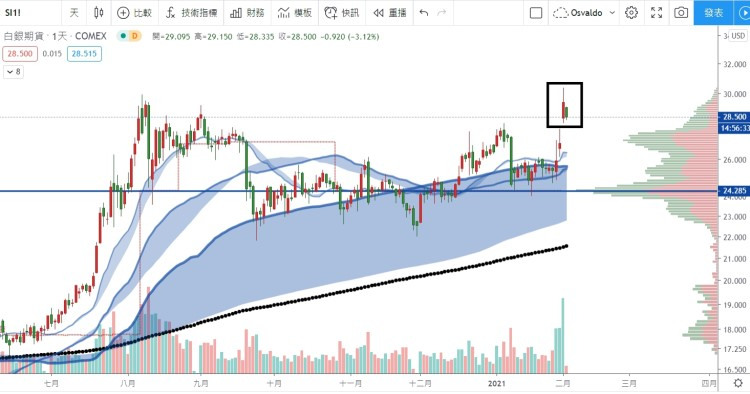

故定義你的策略就變成非常重要,你的策略究竟是單純預測方向,取得好的成本後期待指數的長期向上?還是追逐波動放大時,情緒極端所造成的超額利潤?抑或是等待過多的激情結束,歸於平淡的收斂行情?清楚自身的策略本質後,在這樣波動放大的過程中,你自然知道能怎樣調整。

設計不易被洗掉的停損參數 改變出場方式

追求方向與久抱的策略,可能暫時別上場,也可以嘗試使用日振盪幅度作為參考,設計不易被洗掉的停損參數。追逐波動放大的策略可以改變出場方式,直到領頭奔跑的隊伍暫停移動了,再行考慮出場。

而操作收斂的交易者,自然要統計收斂時間與收斂幅度,作為進場時需要考慮的濾網之一。

交易是個高失敗領域,只有完整理解高風險背後的真實因素,評估自身的執行能力,才有可能成功。

要知道,交易並不只是靠資本就能搞定的,你看事情的角度,對自身能力的評估,對行情的嗅覺,與本身的執行力和性格,都有很大的關係。

掌握失敗的可能性 才有機會取得最後的勝利

既然知道這是件不簡單且值得深思熟慮才決定的事情,就需要注意若你是在異常興奮的狀態下想執行什麼,這很有可能就只是賭博罷了,只有掌握失敗的可能性,才有機會取得最後勝利。

這也是為什麼我們長時間耕耘程式交易的主要原因,能準確執行,不帶有過多的情緒,才能讓我們在交易中取得更多的優勢。