國際股市最近受到許多事件牽動,有種族間的抗議抗爭、選情的發展,與新冠肺炎的影響等等。政治上各式的決定與決策,導致了不同方向的角力,將事情推往不同的方向,而交易市場就是這些事件的縮影與延伸。講得哲學一些,交易就像是人生,由各式決策所構成,只是相較於真實人生,交易的結果來得更快,往往也更冷酷無情,少有迴旋空間。

還記得幾年前美國總統大選,候選人希拉蕊曾說:「人生就是不斷的在做抉擇,而我們的選擇,以及怎樣處理自己的選擇,將決定我們成為什麼樣的人。」我想,交易也是一樣的:「交易就是不斷的在做抉擇,而我們的選擇,以及怎樣處理自己的選擇,將決定我們擁有怎樣的報酬與權益數。」

提到選擇,不能免俗的要老調重彈,「選擇是沒有對錯的。」如果你覺得現在的選擇讓你很難受,交易策略執行起來讓你感覺透不過氣,那可能是因為你站得不夠高、看得不夠遠,在錯誤的視野希望能與真實世界接軌,這樣自然會出現問題。若你將你的視野放大、拉高、看遠,不要寄情於小打小鬧,試著跳脫舒適圈,重新選擇適合你的交易方式,必定能有新的體悟。

講得白話一些,只要你每次的交易決策都能遵從初始的邏輯思維,不論單筆結果是賺錢還是賠錢,都是沒有對錯的,一個好的交易,不一定是一筆賺錢的交易,而是準確執行紀律的過程,而程式交易只是代你執行的工具,幫助你尋找適合自己的交易模式。

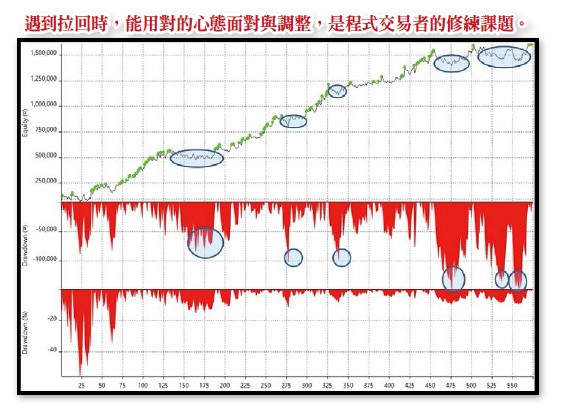

這兩周在程式交易績效創高後,迎來了約莫12%的拉回,許多剛開始進入程式交易的朋友覺得很痛苦,亦有許多朋友私底下詢問如何調整調適。逐一細聊後,我發現多數人的問題是一致的,多數人在進入市場後才發現自己尚未做好健全的準備,亦對程式交易無足夠的理解,進而導致無法適應且心慌苦痛。最常聽到的問題都是:「我這幾筆交易剛入場時,看起來是有賺錢的,但後來都是停損出場,我們是否能設個短停利,讓策略勝率提高呢?」最近詢問這個問題的,是位做裝潢的大哥,我笑笑地問他:「你每次要接新的案子,跟新的業主談話時,若一開始聊得開開心心,但後來因為業主預算不夠沒接到案子,連續碰到類似的客戶,白跑了幾趟,損了油錢工錢,你會因而降價接案,然後讓自己的工班做低價的案子嗎?」他皺眉搖了搖頭,說到:「這一定是不行的,久了只會讓自己手上堆滿廉價的案子,若沒有足夠的工班配合,對應的利潤不足,只是找自己麻煩罷了。」

這時我笑得更開心了,接著說到:「每次的交易機會就等同於你去談事情、接案子,你擁有的策略就是你能配合掌控的工班,而你的權益數就是你公司的可用備用資金,這樣你懂為什麼我說不行了嗎?」大哥歪了頭想了想,然後說到:「所以我要做的事是,針對我擁有的資金決定我要請多少工班,並判斷我能接多少案子對嗎?」我點了點頭,結束了我們的談話。我常常想,很多人在自己的本業做判斷時都是精準且強度極高的,但換了個角度、換了個角色時,常常忽略了自己的優勢,只要能把平時的判斷邏輯代入交易規劃,通常都能有不錯的結果。

將管理程式交易想像成經營一間公司,有效且可執行的策略就像是好的員工,每次的交易機會就像是等待公司接下的,各種大小不同的案子,而能支撐這些成敗的因素,自然是帳戶內的權益數,也就是公司的流動資金與備用資金。用這個角度去思考,你自然能從單一策略交易的思維,延伸至策略管理、資金管理,甚至風險管理的多元思維,視野廣闊了,自然不會只執著於連續幾筆交易的損益勝率,而是更關心整體交易策略庫的管理,你也會更在意你的資金水位與部位曝險度是否是自己所能承受的。我想只有做好這樣的準備與覺悟,才能長久存在於這險惡的市場之上。

-

本文同步發表於理財周刊 1036期│吳偉仁 |2020-07-03 http://www.moneyweekly.com.tw/Journal/article.aspx?UIDX=23740458300