很多人想像的程式交易是由電腦來做分析與運算,然後衍生出各式交易邏輯,由電腦主控進出進行交易,但我今天的講解可能要讓大家失望了,若是由電腦分析運算來做交易,那並不是我們所說的程式交易,那種交易我們稱為AI(人工智能)交易,目前檯面上我還未看到任何一套有真實交易能力的AI系統,多數都是掛羊頭賣狗肉,甚至連他們所謂的開發者,都不知道自己犯了怎樣的錯誤。

故今天要理解真實的程式交易,我們必須先從交易的分類說起,交易前的理解主要分為質化與量化兩種。

若是聽了某些方法,未經數據驗證,單純由信任與理解而相信,我們稱為「質化」,若用這理解的方式來進行人工手動的交易,也就是一般的質化主觀交易,若將這部分寫成程式,由電腦代為執行,則稱為程式交易。

但僅建立在未經驗證的質化方式衍生出來的主觀或是程式交易,通常都只是拿真金白銀去誤試繳學費給市場罷了,雖偶有天賦異稟的人能存活下來,但那不是我們今天要討論的範圍。

為了解決盲目踩雷的狀況,質化理解後我們引入量化的概念,「量化」顧名思義是將數據定量來分析,是由數據分析做出發,分析整理完歷史資料後,藉由發現某些現象,歸納某些現象,然後寫成程式利用歷史數據做測試,在有足夠的資料並信任某些狀況會重複發生的前提下,將過去會賺錢的特徵作為進出場依據,接著交由程式代為執行,則稱為量化的程式交易。

在此前提下,不同種類的數據整理後,會衍生出不同特性的策略,各自獨立,互不相干。

而程式交易的策略師,在產出策略的過程中,隨著策略庫數量不斷累積,接著碰到的就是策略管理的問題。

要避免同質性過高的策略,避免同類週期的策略過多,並在有限的保證金下,做出最佳的策略上架比例等等,這跟策略開發完全是不同類型的專業。

很多人可能學習了各式交易方式後,有了策略產出的能力,但卻無策略管理的能力。隨著手上策略越來越多,卻無固定的上下架機制,導致會後無法負荷而進入交易的撞牆期。

我常說,可以將手上的策略想像成各種類型的球員,而策略師就是總教練,一個好的教練會知道如何操作調度,知道何時誰該上場,何時誰該離開球場,當球員有問題時,好的教練能幫他解決並讓他重新回到場上。

有些人可能會有所疑惑,這樣不就是靠著個人的喜好來決定了嗎?是否違反了程式交易可摒除人性的初衷等等。

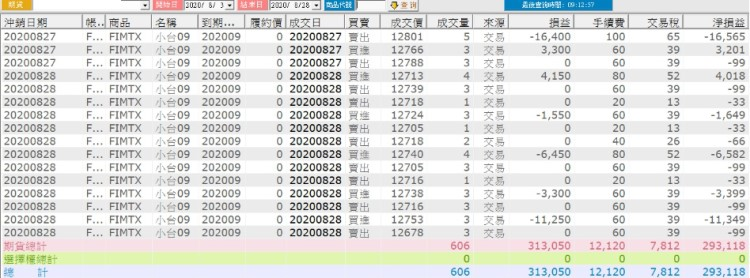

但我不這麼認為,畢竟調度這件事情並不是全憑感覺行事,勢必是分析了他近期的狀況,盈虧表現、勝率、期望值等等條件,再評估交易者自身能承受的風險去調度改變,執行時還是摒除人性的,算是在主觀交易中取了最重要的部分,就是交易者的承受度與風格。

所以同一套策略庫,若是給不同的策略管理師使用,亦會衍生成不同的風格,可以由其中看出每個交易者的偏好,有人承受度高喜好大週期的波段策略,有人喜歡沖刷的當沖策略;敏感的人逆勢策略的比例較重等等。

這沒有標準答案,其實交易就是選擇一個適合自己個性的模組,並與他長期相處罷了。

-

本文同步發表於理財周刊 1046期│吳偉仁 |2020-09-10