最近除了維護策略資料庫之外,在嘗試優化策略啟動與篩選的機制。傳統上我們會先訂立上下架標準,以觀察策略在最近的表現狀況,讓表現較佳的策略擁有較多的交易口數,讓表現較差的策略控制較少口數;而不符合上架資格的策略,列入觀察區,若不能再次創高,就會被放入修正區,決定是否修正,或是宣布失效被捨去。

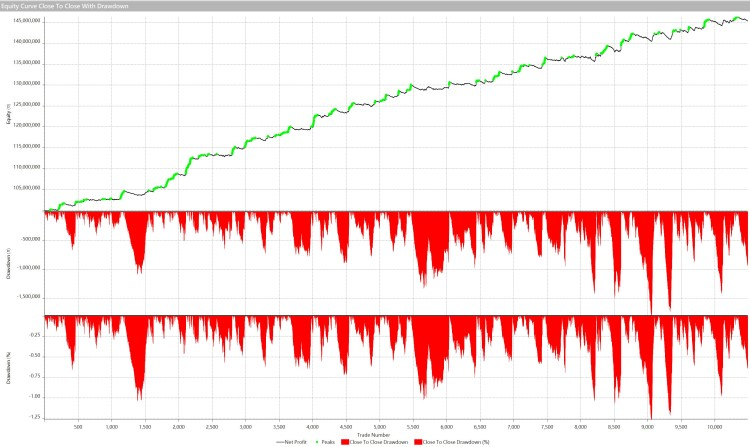

這三年來使用這樣的方式,我們成功的壓低了策略拉回的最大虧損,讓策略績效能較為平穩的向上移動,也由於單一商品多策略的關係,成功的分散風險,在某些策略失效前,慢慢降低它的比例,讓它對帳戶的權益數不至於造成過大的傷害。

這一直是一個有效率的好方法,但最近在與某些主觀交易者聊天的同時,我發現好像有幾種值得嘗試,可能可以更加提升效率的發想。

在觀察幾位以股票期貨為主的交易員的交易方式,我發現他們其實是有五、六個固定邏輯在反覆執行,但他們並不是只對於單一商品反覆執行,而是有個啟動條件,只有啟動條件出現,他們才會開始一整個交易流程。

簡易流程如下:

在某些商品出現固定的觀察訊號時,交易員才會把注意力放到當檔商品之上,直到此商品出現交易訊號時,他們才會執行此筆交易;接著交易員會等待,等待商品出現止損訊號,或是出單訊號,抑或是轉換策略訊號;這些訊號會決定帳戶部位的去留。

此方式乍看之下跟程式交易有些類似,但是在策略管理上多了一層篩選機制,這套方式不是只有策略內的濾網來決定是否進出,而是多了一層策略外的篩選機制,決定是否提前讓策略上場。舉例來說,比較像是因應天氣預報的不同,提前決定明日可能穿著與攜帶的物品,但若是明日天氣不符合預期,再因應替換。

這樣的方法讓我想起小時候玩《世紀帝國》遊戲時的戰略方式,會先搞清楚對手使用的種族,並猜測他可能會使用的進攻方式,從中選擇最適合應對的遊戲策略,並在遊戲中不斷的觀察對手、不斷的試探,然後一直執行當下最適合的策略,一個懂得隨機應變的玩家,往往也會是稱霸遊戲的勝利者。

想到這,我就想到了愛因斯坦曾說過的一句話:「每個人都是天才,但如果你用爬樹的能力去評斷一條魚的價值,那它將終其一生覺得自己是個笨蛋。」我想對於每支還沒失效的策略,這句話也是一樣通用的,很多策略其實不是不好,在適當的時機它將帶給我們碩大的獲利與支持,但若是我們不能將適合的策略放在適合它們展現的時間,那犯錯的絕不是按照規矩,重複執行指令的策略本身,而是不能給予它們適當發揮空間的我們。

所以在開發新策略的同時,千萬別落入誤區盲區,本來就沒有一種能適用各種盤型的策略。因此不管是用海量策略分散風險,或是開始建立合適的策略管理濾網,都會是一個讓自己程式交易系統進階的好方法,與大家共勉之。

-

本文同步發表於理財周刊 1054期│吳偉仁 |2020-11-05